今さら聞けない福利厚生費のポイント

福利厚生は会社の未来への投資です

福利厚生を充実させ従業員が働きやすい環境を整備することにより、従業員の離職を防ぎ、有能な新入社員も募集しやすくなります。

そのため、どのような福利厚生が税務上認められるのかを知る必要があります。

福利厚生費のポイント

福利厚生費とは、事業主が従業員を慰安するために支出する金額で全従業員が対象で常識の範囲内に行われるものを言います。

そのため役員だけで行く社員旅行であったり、ゴルフなど一部の従業員だけが受けるレクリエーションなどは福利厚生費とは認められません。

また、常識の範囲内で行われるものであるため高額な催しも福利厚生費とは認められません。

例えば健康診断の場合は?

具体的に健康診断を例に挙げて説明します。

従業員や役員を対象とした健康診断や人間ドック・インフルエンザの予防接種の費用は福利厚生費として認められます。

ただし、全従業員・全役員が対象であること、全員分の費用を事業者が負担すること、支払いは事業者が直接医療機関に支払うこと、高額でないこと等の条件が有ります。

インフルエンザの予防接種などは、受けたくない人もいるので全員を対象に予防接種の希望者を募り、希望者全員に予防接種を受けさせれば問題ありません。

また、社員募集において重要度の高い従業員に対する社宅についての福利厚生費の判断についても説明します。

従業員に会社の社宅を提供した場合の賃料が、賃貸料相当額の50%以上の金額を家賃として従業員から受け取っている場合には、会社負担分については福利厚生費として認められます。

ただし、従業員から受け取る家賃が賃貸料相当額の50%未満である場合には、受け取る家賃と賃貸料相当額との差額はその従業員に対する給与となり、福利厚生費として認められる金額が無くなることになるので注意が必要です。

そのため、社宅を従業員に無償で貸した場合には賃貸料相当額全額がその従業員に対する給与となり、差額に対しての源泉所得税等を納めなければならなくなります。

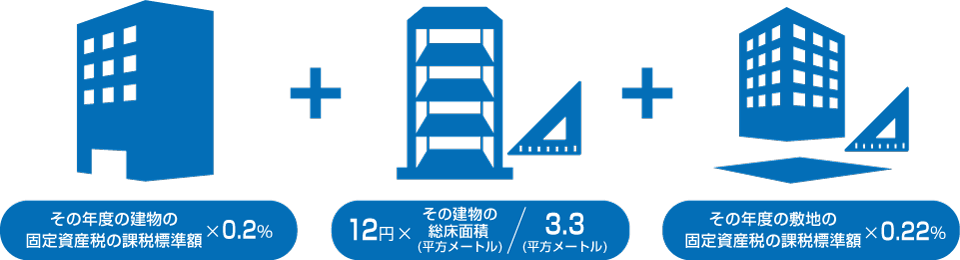

賃貸料相当額とは、次の(1)~(3)の合計額をいいます。

- (その年度の建物の固定資産税の課税標準額)×0.2%

- 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル))

- (その年度の敷地の固定資産税の課税標準額)×0.22%

その他の社員旅行や忘年会等の福利厚生についても具体的には細かい条件も有りますが、基本的な考え方としては全員を対象として高額でない事が条件になります。